税の専門家は税理士ですが、相続や不動産のご相談にともない、司法書士も相続税についてのご質問やご相談を頂くことがあります。相続税に関してはテレビや雑誌などで取り上げられることが多く、様々な情報があふれているゆえに、知識が整理されていないこともあるようです。日々のお客様とのやりとりの中でよく耳にする「相続税に関するよくある勘違い」をご紹介します。

【3位】うちはたいした財産がないから相続税なんてかからない

相続のご相談などを受けていると「うちはたいした財産などないから」とおっしゃる方がよくいらっしゃいます。

しかしながら、日本において高齢者のいる世帯及び高齢夫婦世帯の持ち家率は8割を超えており、どんなに古くても都市部近郊で戸建てを持っていると、持ち家は「たいした財産」となります。「うちは郊外で土地の値段も安いし」という場合でも、郊外は都心よりも家の敷地面積が広いため、思わぬ高額評価になることもあるのです。

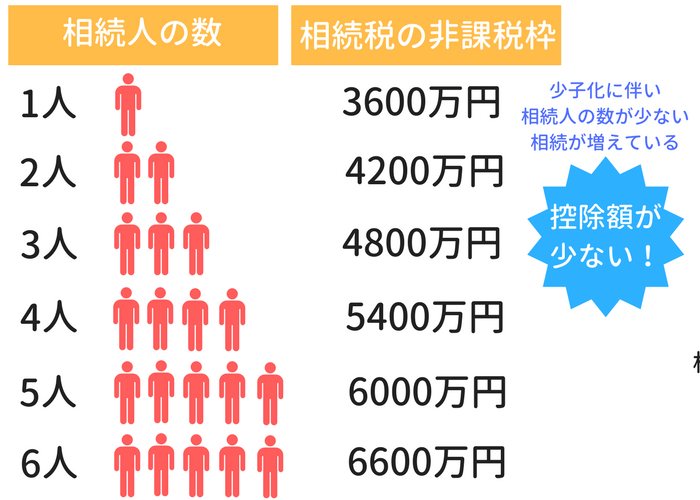

ところで、相続税には基礎控除というものがあり、一定額の相続財産までは相続税はかかりません。令和3年現在の基礎控除は以下のようになっております。

平成25年の相続税法の改正前は「基礎控除額(相続税の非課税枠)=5000万円+1000万円×法定相続人の数」でした。かつては、相続人が1人であれば6000万円まで、相続人が5人であれば1億までは基礎控除内、つまり相続税がかからなかったのです。昔は兄弟も多く、相続人の数も多かったため「相続税はお金持ちが関係すること」というイメージだったのでしょう。ところが少子化にともない、昨今では子である相続人が1人、2人ということが増えています。現在は、相続人1人では3600万、相続人2人では4200万以上の相続財産があれば相続税課税の対象となるのです。このため高度経済成長期にそれなりの企業で働き定年退職をした方であれば、「普通のサラリーマン家庭」であっても、自宅と老後の蓄えだけで相続税控除の額を超えてしまうことが少なくありません。

【2位】小規模宅地等の特例で相続税はゼロなので相続税申告はしなくてよい。

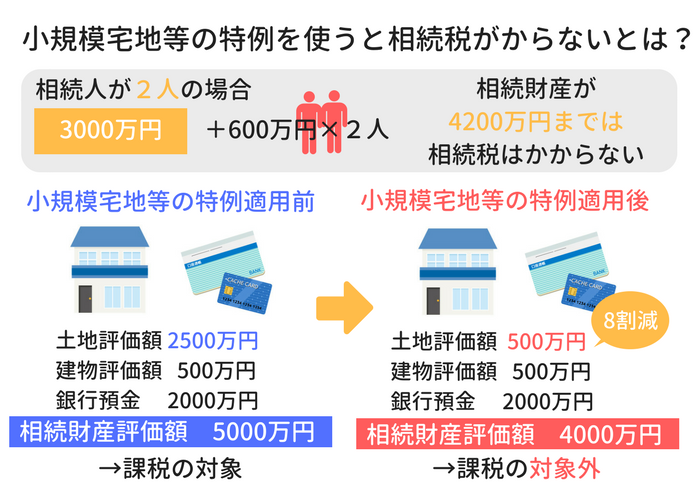

相続税について少々勉強した方であれば「小規模宅地等の特例」という存在により「我が家は相続税がかからない」と知り安心している方もいらっしゃるでしょう。

小規模宅地等の特例とは、一定の要件を満たしている場合、居住用や事業用の土地の評価を80%減で計算してよいというものです。例えば路線価評価で2500万円の自宅の敷地を、小規模宅地等の特例を利用することにより、500万円の評価とすることができるのです。

相続財産の主たるものがマイホームの場合、小規模宅地等の特例を適用すると、評価額が相続税の非課税枠を下回る、つまり相続税を払わなくてすむことになるケースも多いのです。しかしながら、小規模宅地等の特例を使うことにより相続税の非課税枠におさまる場合でも、相続税申告は必要です。小規模宅地等の特例は、相続税申告とあわせて申出するものなので、黙っていても適用されないのです。

また、小規模宅地等の特例を適用にあたっては、「配偶者以外の同居の親族が相続した場合は、相続税申告時まで不動産を所有していること」「生前に同居していなかった親族が相続する場合は、持ち家がないこと」等の要件がありますので、ご注意ください。

配偶者が相続人の場合、1億6000円まで、もしくは法定相続分までであれば相続税はかりません。ただし、この控除をうけるにも相続税申告が必要です。

【1位】相続税対策には相続時精算課税制度を利用して生前贈与するのがよい

「相続対策で子へ不動産の生前贈与を考えているのだけれども・・・」というご相談をよくいただきます。たしかに生前贈与をすれば、相続財産を減らすことができるので結果として相続税も減らすことができます。しかしながらいくつかの非課税制度がある現金贈与とは異なり、親子間の不動産の生前贈与には多額の贈与税がかかります。

そこで登場するのが、2500万円までであれば贈与税がかからない「相続時精算課税制度」です。ただし、ここで注意するべきは、「相続時精算課税制度」は2500万円までは、生前贈与に本来かかるはずの贈与税がかからないだけであり、相続税を支払わなくてよくなるわけではありません。

相続時清算課税制度は「2500万円までは、税率の高い贈与税を今すぐ払わなくてよいが、後に相続が発生した時に相続税の対象とする」という、納税の先送りの仕組みなのです。生前贈与された財産を含むすべての相続財産を計算した結果、先ほどの相続税の非課税枠内でおさまれば相続税は発生しません。しかし、相続税の非課税枠をこえれば相続税は発生します。

また、不動産の名義変更にかかる登録免許税も相続より贈与のほうが税率は高く、不動産取得税も相続であれば課税されませんが贈与による取得であれば課税対象となります。

急いで贈与したい特別な事情がある場合や、不動産が収益物件というようなケースをのぞき、一般的に不動産は前項の小規模宅地等を活用して相続時に承継したほうが税金は抑えられることが多いです。「相続税対策のために」不動産の生前贈与を考えているという場合、早急に事を進めず慎重に検討しましょう。

いかがでしたか?司法書士がよく耳にする「相続税に関するよくある勘違い」をご紹介させて頂きました。税金のことはわかりにくく勘違いも生じやすいものです。後で後悔しないように、気になることがあれば早めに専門家に相談するようにしましょう。

最新記事 by 司法書士 長谷川絹子 (全て見る)

- 令和5年度夏季休業日のお知らせ - 2023年7月20日

- Vol.9 司法書士の私が40代でも遺言書を残している理由 - 2022年2月24日

- Vol.8 司法書士と抵当権抹消 - 2022年2月1日

-1.png)